Самозанятые граждане в России платят налог на профессиональный доход по специальной ставке вместо НДФЛ. Рассмотрим особенности налоговых обязательств для этой категории налогоплательщиков.

Содержание

Налоговый режим для самозанятых

- Специальный налоговый режим НПД (налог на профессиональный доход)

- Замена НДФЛ и страховых взносов

- Добровольный порядок регистрации

- Применяется только для физических лиц и ИП

Ставки налога для самозанятых

| Категория доходов | Налоговая ставка |

| Работа с физическими лицами | 4% |

| Работа с юридическими лицами и ИП | 6% |

Регистрация в качестве самозанятого

Пошаговая процедура

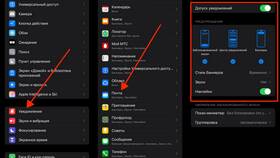

- Скачайте приложение "Мой налог"

- Пройдите идентификацию через Госуслуги

- Укажите персональные данные

- Выберите виды деятельности

- Подтвердите регистрацию

Необходимые документы

- Паспорт гражданина РФ

- СНИЛС

- Подтвержденная учетная запись на Госуслугах

- Реквизиты банковской карты (для оплаты налога)

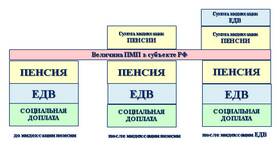

Особенности уплаты налога

| Параметр | Условия |

| Периодичность платежей | Ежемесячно до 25 числа |

| Лимит доходов | До 2,4 млн руб в год |

| Налоговая база | Весь полученный доход |

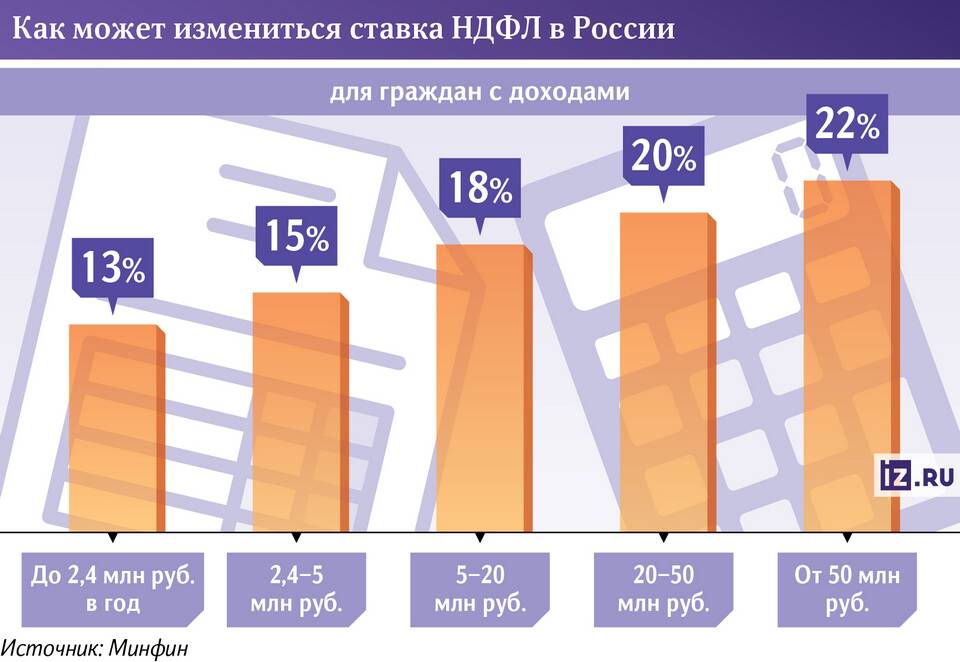

Отличия от НДФЛ

- Не нужно подавать декларацию 3-НДФЛ

- Нет обязательных страховых взносов

- Упрощенный учет доходов

- Автоматический расчет налога в приложении

Запрещенные виды деятельности

- Торговля подакцизными товарами

- Добыча и реализация полезных ископаемых

- Перепродажа товаров и имущественных прав

- Деятельность по агентским договорам

Преимущества режима для самозанятых

- Простая регистрация через мобильное приложение

- Низкие налоговые ставки

- Отсутствие отчетности

- Возможность работать без открытия ИП

Важные ограничения

- Нельзя нанимать работников

- Ограничение по годовому доходу

- Невозможность возмещения НДС

- Ограниченный перечень разрешенных видов деятельности

Режим налогообложения для самозанятых предлагает упрощенную систему уплаты налогов вместо НДФЛ, но имеет ряд ограничений, которые важно учитывать при выборе этого налогового статуса.